ふるさと納税はお得!

そんなイメージは多くの方が持っていると思うのですが、、

・そもそも、ふるさと納税ってどんな仕組み?

・そして、ふるさと納税に期間ってあるの?

そんな疑問に今回の記事ではお答えしていこうと思います!

かんたんにお伝えすると、、

・ふるさと納税は、税金面でお得になる制度

・ふるさと納税は1月1日~12月31日までの申請で翌年、税金面での優遇を受けられる

こんな内容になっています!

ただし、

私はかなりのふるさと納税マニアですが、調べたりするのは正直面倒ですから「要点を抑えて」出来る限り分かりやすく解説できればと思います!

目次

ふるさと納税とは?

ふるさと納税とは「納税」という名前がついていますが、自治体(都道府県)への「寄付」です!

ふるさと納税の仕組みをかんたんにご説明しますと、、

↓

各自治体は税金として使う。

(自治体は当然、嬉しいわけです)

↓

自治体は寄付のお礼に「返礼品」をあなたにお返しします。

(この返礼品は地方特有の野菜、果物、魚介類、伝統工芸などが中心で、ふるさと納税でないと手に入れられないものも多いです)

↓

さらに寄付した金額の分、税金面でもお得な措置を受けられる

(住民税の控除と所得税の還付)

つまり、

あなた→返礼品も貰えて、税金面でもお得

自治体→寄付によってお金が集まる

国→自治体が活発になり経済成長に繋がる

という、

みんなが得する仕組みなんです!

ちなみに、

ふるさと納税は基本的にはインターネットから各自治体に寄付をします。

どんな返礼品があるのかを見てるだけでも面白いですよ!(単純に、私の趣味。笑)

さとふる(使いやすさNO1)

https://www.satofull.jp/

ふるなび(家電返礼品数NO1)

https://furunavi.jp/

ふるさとチョイス(返礼品掲載数NO1)

https://www.furusato-tax.jp/

楽天(お得度NO1)

https://event.rakuten.co.jp/furusato/

ふるさと納税でどんなことがお得になるの?

ずばり、ふるさと納税では税金面でお得になります!

・住民税の控除

・所得税の還付

では、実際にどれだけお得になるのか?

それはこちらの記事で解説していますので、後ほどご覧いただければと思います!

↓ ↓ ↓

わかりやすい!ふるさと納税の始め方をイチから解説

ふるさと納税の期間

それでは、ここからが本題です!

ふるさと納税は1月1日~12月31日の申請で翌年、税金面での優遇が受けられます。

瞬時に税金面の優遇が受けられるわけではないので、ご注意くださいね!

ふるさと納税の実践方法

では、具体的にはどのようにして実践すればよいのか、解説していきます!

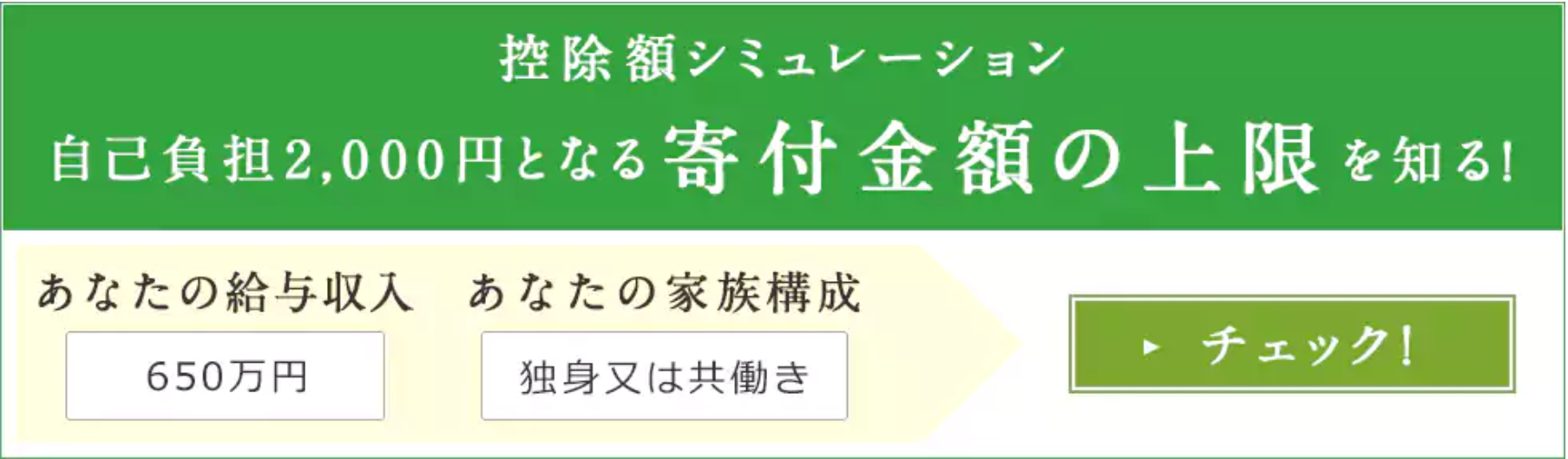

【1】寄付上限金額を確認する

まずは寄付上限金額を確認しましょう。

例えば、寄付の上限金額が50,000円であれば、50,000円までのふるさと納税は税制上お得になり、50,001円からの納税からは税制上お得にはなりません。

冒頭でご説明した通り、寄付上限金額は「年収」に応じて、人それぞれ違います。

上記のツールに年収を打ち込むことで、具体的な目安金額がすぐに出ますので、大変便利です。

もちろん、無料でご利用いただけます。

より詳しい金額をお知りになりたい場合は、税理士さんに確認すると良いでしょう。

【2】申請時期を確認する

ふるさと納税はご自身のタイミングで、いつでも自由にお申込みいただけます。

ただし、翌年の控除を受けようと思ったら、前年の1月1日~12月31日の間に申し込みを行う必要があります。

ふるさと納税を申し込んだ場合。

↓ ↓ ↓

2020年に所得税・住民税の還付を受ける。ワンストップ特例制度を利用する場合は

2020年1月10日までに申請を行う。

※ワンストップ特例制度とは!?

確定申告を行わなくても、ふるさと納税の寄付金控除を受けることのできる、便利な制度のことです。

こちらの制度を使うためには3つの条件がありますので、ご自身が該当するのか、ご確認くださいね。

POINT《 ワンストップ特例制度の適用条件 》

1:確定申告不要の給与取得者である

一般的にサラリーマンの方などは「確定申告不要の給与取得者」です。逆に確定申告が必要となる給与取得者としては、自営業の方、年収2000万円を超える方などが対象です。サラリーマンの方であっても医療費控除等で確定申告が必要な方は、ワンストップ特例の適用外となります。

2:1年間の寄付自治体数が「5」以内である

1月1日~12月31日を1年間とし、寄付先の自治体が5以内であれば、ワンストップ特例の適応となります。「自治体数」ですので、例えば秋田県鹿角市の返礼商品を複数申し込んだとしても、カウントは「1」ということになります。

3:申請書を自治体に郵送する

ふるさと納税の度に、納税した自治体に申請書と本人確認書類を郵送します。申請書類のダウンロードや記入方法、自治体別の郵送先に関しては、下記のリンクにて丁寧に解説されています。

【3】申請方法を確認する

控除を受けるための申請方法は、確定申告かワンストップ特例制度の2択になります。

確定申告の場合には、毎年2月16日~3月15日の間に役所にて手続きを行います。その際に必要なものが下記の6つです。

・源泉徴収票

・寄付金受領証明書(寄付の際に貰えます)

・還付金を受け取り希望の口座通帳

・個人番号確認の書類(マイナンバー)

・本人確認書類

・印鑑

この6つを持参の上、役所にて「ふるさと納税の確定申告」と伝えるとスムーズにお手続きいただけます。

ワンストップ特例制度はお手軽に控除・還付を受けることができますので、適用対象の場合にはオススメです。

ふるさと納税お申込みの3STEP

では、ふるさと納税のお申込みに関して、具体的な方法をまとめていきます。

【1】ふるさと納税サイトから申込む

上記のサイトが非常に便利です。

【2】お礼の品と寄付金受領証明書が届く

各サイトから申込むとお礼の品とともに「寄付金受領証明書」が届きます。

寄付金受領証明書は申請に使用する大切な書類です。

※

お礼の品と寄付金受領証明書が届くタイミングに、ずれが生じる場合もありますので、ご注意の上、寄付した自治体にご確認ください。

【3】寄付金控除の手続きを行う

確定申告かワンストップ特例制度のどちらかを利用し、寄付金控除のお手続きを行っていきます。

まとめ

ふるさと納税は1月1日~12月31日の申請で翌年、税金面での優遇が受けられます。

注意が必要なのは年末に申請予定で、年をまたいでしまうと優遇が受けられるのが遠くなってしまいます。

ですので、そうならないためにも、ふるさと納税もそうですが、何事も余裕をもって実践されることをオススメいたします!

そして、今回はふるさと納税の「知識」に関する記事を書きましたが、他にもお得な返礼品をまとめたランキング記事なんかも書いていますので、ぜひご覧いただけると嬉しいです!

最後までお読みいただき、ありがとうございます。